![]()

�Z��[�����ł̓K�p�����A�T���z�A�T�����ԁA�K�v�ȏ��ނ�\�����@�����

�Z��[�����łƂ́A�Z����擾����ۂɏZ��[��������ꂽ�l�ɑ��āA�������S�̌y����}�邱�Ƃ�ړI�Ƃ����~�ϐ��x�ł��B

�u�Z��[�����Łv�́A�m��\���ɂ��A�Z��[���̔N���ɂ�����c���i�������j��1���̋��z���A�����ł���T������܂��B

�Z��[���̔N���c����1���̐ŋ����T������錸�Ŋ��Ԃ́A�ߘa���N�i2019�N�j10���̏���ŗ��̈����グ�ɍ��킹�āA3�N������13�N�ɂȂ�܂����B

���N�̍T�����x�z��40���~�B

�����D�ǏZ��E��_�f�Z��̏ꍇ�����50���~�B

�V�z�����ł͂Ȃ����ÏZ����擾�����ꍇ�ɂ��K�p����܂����A���z�A�ϐk�H���A���K�͈ȏ�̃��t�H�[���A�o���A�t���[���A�ȃG�l���C���ΏۂƂȂ�܂��B

�o���A�t���[���ƏȃG�l���C���s�����ꍇ�ɂ́A���t�H�[�����łƂ��Ă��A���葝���z���Z��ؓ��������ʍT�����邱�Ƃ��ł��܂����A�����͎��܂���̂ŁA�ǂ��炩�D���ȕ���I��ōT����\�����邱�ƂɂȂ�܂��B

�\���͏Z��[���������Ă���l�P�ʂōs���܂��B

���ђP�ʂł͂Ȃ��̂Œ��ӂ��Ă��������B

���̃y�[�W�ł͏Z��[�����ł̓K�p�����A�T���z�A�T�����ԁA�K�v�ȏ��ނ�\�����@�ɂ��ďڂ���������܂��B

�Z��[�����Ő��x�̗��p�̏���

�Z��[�����ł��邽�߂ɂ͓K�p����������܂��B

���x�̓K�p�ΏۂɂȂ�̂̓��[���_��ŏZ����擾�����S�Ă̐l�ł͂Ȃ��A���̏����������l�����ƂȂ�܂��B

- �����̋��Z�p�ł���A�擾���i�H�����j����6�����ȓ��ɋ��Z���Ă���l

- ���ʐ�50�u�ȏ�̐V�z�E���ÏZ��̍w���A�܂��͑����z���s�����l

- ���v�������z��10�N�ȏ゠��l

- ���[���ԍϊ��Ԃ�10�N�ȏ゠��l

- ���ÏZ��́A�z20�N�ȓ��܂���25�N�ȓ��̑ωΌ��z���܂��͈��̑ϐk����N���A���Ă��邱��

�Ƃ̍L���̗v���́A���ʐς�50�������[�g���ȏ�łȂ���Ȃ�܂��A���ʐς̔����ȏオ�T������l���g�̋��Z�p�ł��邱�Ƃ��K�v�ł��B

����ɏZ��[���̏��Ҋ��Ԃ�10�N�ȏ�ł��邱�Ƃ��v���ł��B

���̌��łƕ��p�ł��܂���̂ŁA���������N�Ƃ��̑O��2�N�ԁA���v5�N�Ԃ̊Ԃɋ��Z�p���Y�̒������n�擾�̉ېłɂ����������Ă���ꍇ�ɂ͑ΏۊO�ƂȂ�܂��B

�Z��[�����ł��邽�߂ɂ́A���܂ł̌_��H���܂ł̓������K�v�H

���܂ł̌_��E�������Z��[�����ł̑ΏۂɂȂ�̂������܂��Ă��܂��̂ŁA���̃X�P�W���[����c�����Ă����K�v������܂��B

�����Z����w�������ꍇ�ɂ́A�ߘa2�N10��1������ߘa3�N9��30���܂łɌ_�A�ߘa4�N12��31���܂łɓ�������K�v������܂��B

���̑��̏����10%���K�p����Ă���Z��̍w������z�A���t�H�[���Ō��ł���ꍇ�ɂ́A�ߘa3�N1��1������ߘa3�N11��30���܂ł̌_��ƁA�ߘa4�N12��31���܂ł̓����������ł��B

�����ŋC�ɂȂ�̂͗ߘa3�N10��1���ȍ~�Ɍ_�����ł��傤�B

���y��ʏȂ̔��\�ł��ߘa3�N10��1���ȍ~�Ɍ_�A�ߘa3�N12��31���܂łɓ��������ꍇ��10�N�ԏZ��[�����ł�����ΏۂƂȂ��Ă��܂��B

�ߘa3�N9��30���܂łɌ_����������������Ŋ��ԍŒ�13�N�ł���̂ɑ��ĒZ���Ȃ��Ă��܂��B

����ł��ߘa4�N�ȍ~�ɓ��������ꍇ�̌��Ŋ��Ԃ͂܂����܂��Ă��܂���̂ŁA�܂����т�\���͂���܂��B

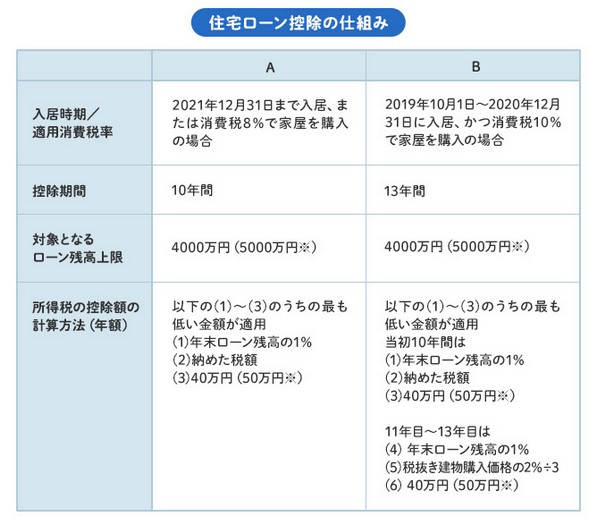

�Z��[�����Ő��x�̍T���z�̌v�Z���@��T������

�T�����Ԃ�T���z�͌��߂��Ă��܂��B

suumo��HP���

���͔F�蒷���D�ǏZ���F���Y�f�Z��̏ꍇ

�Z��[�����ł̍T������

�T�����Ԃ�10�N�Ԃł���3�N�ԉ��������P�[�X������܂��B

�����10%���K�p���ꂽ�Z����擾���A�ߘa���N10��1������ߘa2�N12��31���܂łɓ��������ꍇ�ɂ͍T�����Ԃ�3�N��������܂��B

�V�z�̒����Z���ߘa2�N10��1������ߘa3�N9��30���܂łɎ擾���ėߘa3�N1��1������ߘa4�N12��31���܂łɓ��������ꍇ�ƁA�����Z���ߘa2�N12��1������ߘa3�N11��30���܂łɎ擾���ėߘa3�N1��1������ߘa4�N12��31���܂łɓ��������ꍇ��3�N�Ԃ̉������K�p����܂��B

�Z��[������13�N�̍T���͂��������I���ƂȂ�܂�

�Z��[�����ł̍T���z

�T�������z�̌v�Z���@�ɂ�2��ނ���܂��B

�ő�T�����Ԃ�10�N�̏ꍇ�����N�̔N�x���̃��[���c���������͏Z��̎擾�Ή��̂����A���z�̒Ⴂ���ɑ���1%�i�ő�40���~�j���|�������z�ł��B

�y1�`10�N�ڂ܂Łz

�N���̏Z��[���c����1���i�ő�40���~�j

�y11�`13�N�ڂ܂Łz

�u�������i�~2����3�v�܂��́u�N���̃��[���c����1���v�̂����ꂩ�Ⴂ���z

�ɂȂ�܂��B

�擾�Ή��A�擾���i�Ƃ������40���~�i�w�����i4000���~)�ł��B

�����D�ǏZ��E��_�f�Z��̏ꍇ�����50���~�i�w�����i5000���~)

���z�̏��Ȃ��ق����K�p����ď����ł���T������܂��B

�����ł���T��������Ȃ��ꍇ�ɂ͍ő�136500�~���Z���ł�����T������܂��B

�u�F��Z��v�ɂ́u�����D�ǏZ��v�Ɓu��Y�f�Z��v�̓������܂��B

�u�����D�ǏZ��v�Ƃ́A���N�ɂ킽���ėǍD�ȏ�ԂŏZ�߂�悤�ɁA�ϐk�����A�z�ǂ̃����e�i���X���Ȃǂɔz�������Z��B

�u��Y�f�Z��v�Ƃ́A�s�X����擙���ɂ���A�ȃG�l�ݔ��Ȃǂ�ݒu���ē�_���Y�f�r�o�̗}���Ɏ��g�ޏZ��ł��B

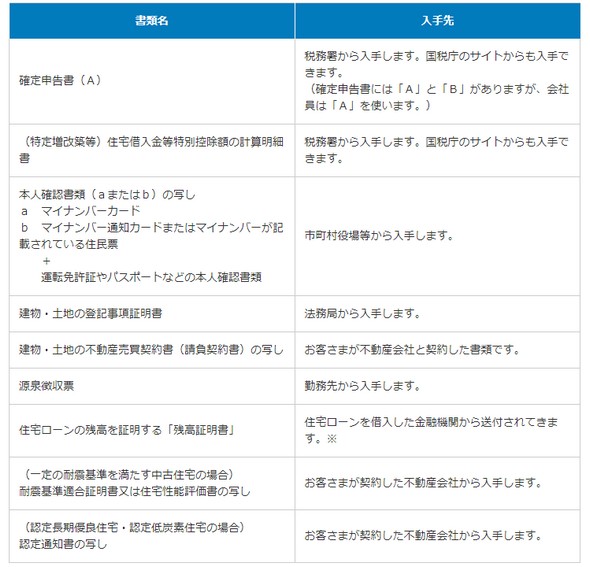

�Z��[�����ł��邽�߂̕K�v���ނƐ\�����@

�Z��[�����ł��邽�߂̕K�v���ނƐ\�����@���m�F���܂��傤�B

�܂��͓����������N�Ɋm��\��������K�v������܂����A�Ŗ����ɒ�o���鏑�ނ�����7��ނ���܂��B

1�ڂ��}�C�i���o�[���m�F�ł��鏑���ŁA�}�C�i���o�[�J�[�h���ʒm�J�[�h�A�}�C�i���o�[���L�ڂ��ꂽ�Z���[�̎ʂ�������ɊY�����܂��B

�����m��\�����ƏZ��ؓ��������ʍT���z�̌v�Z�ؖ�����2���ł��B

�����͐Ŗ����ɔ������Ă��܂����A���Œ��̃z�[���y�[�W����_�E�����[�h���Ď�ɓ���邱�Ƃ��ł��܂��B

4���ڂ��Z��̍w�������N�̌����[�ŁA������͋Ζ���Ŕ��s���Ă��炤���ƂɂȂ�܂��B

5���ڂ��y�n�Ɖ��̓o�L�����ؖ����ł��B

�@���ǂ����̏o�����œ���ł��܂��B

�Ǝ҂Ƃ̌_�����K�v�ŁA�Z����w�������ꍇ�ɂ͕s���Y�����_�A���t�H�[���H���Ō��ł���ꍇ�ɂ͍H�������_��p�ӂ��܂��B

�Ō���Z��擾�����ɌW��ؓ����̔N���c���ؖ����ł��B

������͔N�����߂Â��Ǝ������s���Ă�����Z�@�ւ���X������Ă��܂��B

���ł��邽�߂Ɋm��\�����K�v�ƂȂ�̂͏��N�x�����ł��B

���^�擾�҂ł���Ύ��N�x����́A����̍Ō�ɂӂꂽ�Z��擾�����ɌW��ؓ����̔N���c���ؖ�������Ђɒ�o���邱�ƂŔN�������ɂ���čT�����邱�Ƃ��ł��܂��B

�܂Ƃ�

�y�n��Z��̍w���͂قƂ�ǂ̕��ɂƂ��Đl���ň�ԍ����Ȕ������ł��傤�B

�����ȏ�Ɏx�����Ԃ������ɓn�邱�Ƃ���A���܂��܂Ȑ����I�Ȑ��x��L���Ɋ��p���ĕ��S���y�����������̂ł��B

�}�C�z�[���擾�҂��~�ς��鍑�̎x������܂��̂ŁA�ڂ����w��ŏ��Ɋ��p���Ă����܂��傤�B

�\�����Ԃ����܂��Ă��܂��̂ł��ꂮ����X�P�W���[���ɂ͒��ӂ��Ă��������B

�������߂̃J�[�h���[��

�ǂ����Ă��������K�v�Ȏ��ɁA�茳�ɂ������Ȃ��Ƃ����o���͒N��������܂��B

�����ŕ֗��Ȃ̂��J�[�h���[���B

�����Z�����\�ȃJ�[�h���[��������A��Ј������łȂ��A���o�C�g��p�[�g�ł��Z�����\�B

�R���r�j�₨�߂��̋�s�ŋC�y�ɗ��p�ł���̂ŁA����ɒm���邱�ƂȂ��ؓ���ł��܂��B

�����������J�[�h���[���������A���X�s�v�E�J�[�h�s�v�̗v�]�ɂ��Ή����Ă��܂��B

���ł������������o���邱�Ƃ��l����J�[�h���[���͈��S�̂����ɂȂ�܂��B

�������`�F�b�N������Ȃ��ɍ����J�[�h���[����������܂��B